ارتفاع فترات السداد العقاري يهدد استقرار السوق.. وخبراء يحذرون من مخاطر ”التمويل المزدوج”

كشف أيمن عبدالحميد، عضو مجلس إدارة الاتحاد المصري للتمويل العقاري، أن السبب الرئيسي لتمديد فترات السداد إلى 10 و12 سنة يرجع إلى الارتفاع الكبير في أسعار العقارات، مما جعل من الصعب على المشترين سداد ثمن الوحدات في فترات قصيرة، موضحا أن هذا الاتجاه أدى إلى تنافس الشركات العقارية على تقديم مدد تقسيط تتراوح بين 7 و10 سنوات، لتخفيف العبء المالي عن العملاء، لكنه في الوقت ذاته يحمل مخاطر كبيرة على السوق العقاري.

فجوة الفوائد.. هل يتحملها المشتري وحده؟

وأشار عبدالحميد، إلى أن الأقساط العقارية محملة بفوائد مرتفعة، حيث تتجاوز الفوائد التي يفرضها المطورون العقاريون 30%، وهي نسبة أعلى من سعر الفائدة الرسمي للبنك المركزي المصري، ومع ذلك لا يتم الإعلان عنها بشكل واضح. وتساءل: "في حال انخفاض أسعار الفائدة، هل سيتم رد الفارق إلى العملاء؟"، مؤكدًا أن ذلك لا يحدث حاليًا، ما يعكس غياب آليات تحمي حقوق المشترين في ظل تغيرات السوق.

وأوضح، أن مصر وصلت الآن إلى ذروة ارتفاع أسعار الفائدة، ومن المتوقع أن تنخفض خلال العام الجاري بنسبة تتراوح بين 6 إلى 8% كحد أدنى، مما سيؤدي إلى تقليل تكلفة التمويل العقاري للمشترين الذين يعتمدون على أنظمة البنوك، ومع ذلك فإن المطورين العقاريين لن يستفيدوا من هذا التراجع، لأنهم يمولون عمليات البيع بأنفسهم، وليس من خلال الجهات الرسمية للتمويل العقاري.

اقرأ أيضاً

تاسكد ان تتألق في LEAP 2025 ضمن أفضل 5% من الشركات المشاركة في Rocket Fuel

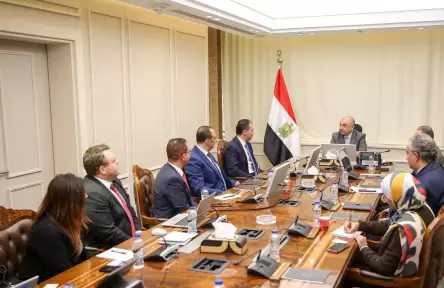

تاسكد ان تتألق في LEAP 2025 ضمن أفضل 5% من الشركات المشاركة في Rocket Fuel وزير الاتصالات يناقش الفرص الاستثمارية مع مسئولى الشركات الفرنسية

وزير الاتصالات يناقش الفرص الاستثمارية مع مسئولى الشركات الفرنسية مي عبد الحميد تستعرض التأثيرات الإيجابية للمبادرة الرئاسية ”سكن لكل المصريين” للمواطنين منخفضي ومتوسطي الدخل

مي عبد الحميد تستعرض التأثيرات الإيجابية للمبادرة الرئاسية ”سكن لكل المصريين” للمواطنين منخفضي ومتوسطي الدخل «الاتصالات»: تأسيس 325 شركة تكنولوجية جديدة خلال نوفمبر 2024

«الاتصالات»: تأسيس 325 شركة تكنولوجية جديدة خلال نوفمبر 2024 هل الأقساط الطويلة تُهدد سوق إعادة البيع أم تُمهّد لفقاعة عقارية؟

هل الأقساط الطويلة تُهدد سوق إعادة البيع أم تُمهّد لفقاعة عقارية؟ «الملكية الجزئية للعقار».. حل استثماري جديد أم مخاطرة غير محسوبة في السوق المصرية؟

«الملكية الجزئية للعقار».. حل استثماري جديد أم مخاطرة غير محسوبة في السوق المصرية؟ «تمويل عقاري مقنّع».. هل تحولت شركات التطوير إلى بنوك ظل؟

«تمويل عقاري مقنّع».. هل تحولت شركات التطوير إلى بنوك ظل؟ للسنة الثانية على التوالي..« ڤودافون بيزنس» تستعرض مستقبل أعمال الشركات في منتدى «ڤودافون بيزنس Next» لقادة تكنولوجيا المعلومات

للسنة الثانية على التوالي..« ڤودافون بيزنس» تستعرض مستقبل أعمال الشركات في منتدى «ڤودافون بيزنس Next» لقادة تكنولوجيا المعلومات البنك المركزي المصري يستقبل وفدًا من نظيره اليمنى للتعرف على التجربة المصرية الرائدة في مجال نظم وخدمات الدفع

البنك المركزي المصري يستقبل وفدًا من نظيره اليمنى للتعرف على التجربة المصرية الرائدة في مجال نظم وخدمات الدفع نقابة المهندسين بالإسكندرية تستعرض حول متطلبات التوظيف في الشركات العالمية داخل وخارج مصر

نقابة المهندسين بالإسكندرية تستعرض حول متطلبات التوظيف في الشركات العالمية داخل وخارج مصر البنك المركزي المصري يستضيف اجتماع المجموعة التشاورية الإقليمية لمنطقة الشرق الأوسط وشمال إفريقيا

البنك المركزي المصري يستضيف اجتماع المجموعة التشاورية الإقليمية لمنطقة الشرق الأوسط وشمال إفريقيا وزير قطاع الأعمال العام يبحث مع ”سيمنس” سبل التعاون في تعزيز استخدام الأنظمة الذكية والحلول التكنولوجية بالشركات التابعة

وزير قطاع الأعمال العام يبحث مع ”سيمنس” سبل التعاون في تعزيز استخدام الأنظمة الذكية والحلول التكنولوجية بالشركات التابعة

شركات العقارات بين التطوير والتمويل.. مخاطرة غير محسوبة

حذر عبدالحميد من أن زيادة فترات السداد تشكل خطورة على الشركات العقارية، لأن المطور أصبح يقوم بدور مزدوج، فهو ليس فقط مطورًا للمشروعات، بل أيضًا ممولًا عقاريًا، وهو ما يضعه في تحديات مالية كبيرة، وأوضح أن هذا الوضع قد يدفع بعض الشركات إلى بيع محافظها العقارية أو اللجوء إلى الاقتراض بضمان الشيكات المؤجلة، مما يزيد الأعباء المالية ويؤدي إلى تعقيد الموقف الاقتصادي للقطاع.

وأرجع السبب الرئيسي لدخول المطورين في مجال التمويل إلى قرار البنك المركزي عام 2007 بمنع تمويل المشروعات العقارية تحت الإنشاء، ما جعل الشركات العقارية تضطر إلى توفير أنظمة تقسيط طويلة كبديل للتمويل المصرفي.

التمويل العقاري مهدور بسبب التسهيلات المفرطة

أكد عبدالحميد، أن طرح المشروعات بنظام التقسيط الممتد أثر سلبًا على قطاع التمويل العقاري، حيث لم يعد العملاء بحاجة إلى جهات تمويل رسمية، لأن المطورين أنفسهم يقدمون أنظمة سداد تمتد لـ12 سنة، مما قلل من دور التمويل العقاري التقليدي.

وأشار، إلى أن حوالي 95% إلى 97% من الوحدات المباعة سنويًا تكون تحت الإنشاء، ما يعني أن هناك ضعفًا في فرص تمويل الوحدات الجاهزة، وهو ما يستدعي إعادة تنظيم السوق من خلال فرض قيود على التمويل المزدوج ووضع قواعد واضحة لتمويل المشروعات تحت الإنشاء.

التمويل العقاري.. تحديات ومستقبل السوق

على الرغم من هذه التحديات، أوضح عبدالحميد أن التمويل العقاري في مصر لا يزال من أسهل الحلول المتاحة، حيث يعتمد فقط على إثبات الدخل وإثبات ملكية العقار، مشيرا إلى أن إجمالي التمويلات العقارية خلال عام 2024 بلغ 22 مليار جنيه، بزيادة 120% عن عام 2023، الذي سجل 10 مليارات جنيه فقط، مما يعكس زيادة الإقبال على التمويل الرسمي رغم سيطرة المطورين على أنظمة التقسيط.

.jpg)

.jpg)